米乐m6回顾上半年国内焦炭市场运行情况,焦炭市场在外部因素干扰下,市场波动频繁。前期在低库存和高成本推动下,焦炭价格整体走高;后期市场整体走预期兑现逻辑,价格高位回落。2022年上半年虽然价格重心相对高位,但并没有带来企业的高利润,部分焦企长期处于微利甚至亏损状态。现宏观不断刺激下游市场,原料市场情绪也在好转,焦炭走势是否能如预期走出新的行情,将从以下几点做简要回顾和展望。

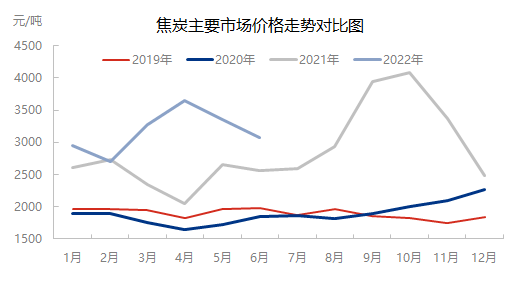

一月焦炭因下游钢厂粗钢产量压减指标的重新计算,钢厂出现短期复产,而此时焦企产量增加却不明显,这一波的复产不匹配带动一月价格上涨。二月春节来临和冬奥会的举办,使得下游需求大幅下降,焦炭市场走弱。进入三月后下游外部限产因素消失,钢厂进入复产通道,需求上升带动价格上涨。彼时疫情再次突发,阻碍了正常的物流运输,本应与产量同步上升甚至提前上升的钢厂焦炭库存,因物流的中断使得无法正常补库,库存严重低位,一度影响到了钢厂的正常生产,迫使钢厂不得不接受焦炭连续上涨,甚至加价采购焦炭,四月焦炭涨价的逻辑来源于钢厂复产后,库存与产量增加的时间不匹配。五月焦炭物流条件改善,焦炭能够正常运输,钢厂采购条件好转,前期库存只能维持1-2天的钢厂现已走出危险库存的境地。此时钢厂利润低位,难以接受高价焦炭,同时市场情绪转变,配合期货盘面下跌,钢厂有了转移成本压力的条件,五月焦炭连降800元/吨。进入六月,受于前期降价区间内钢厂主动控制到货情况,部分钢厂库存严重偏低,而铁水产量高位,需求带动下必须进行补库,且月初宏观预期不断刺激市场,需求有回升迹象,直接拉升焦炭价格;月中过后,疫情后成材消费需求上升的预期证伪,成材端库存无法消化,原本更多由预期支撑的钢价开始大幅下行,钢厂利润收缩,在钢厂转移成本压力需求下,使得焦价再次进入降价区间。

从年初至今,焦炭的生产一直就处于不饱和状态,3月15号之前处在常规秋冬季限产阶段,焦企的开工受环保压制,期间伴随着春节和冬奥会这些特殊事件,使得焦企无法满负荷生产,供应增加受限。同时在3月中下旬,由于疫情对物流运输的影响,造成部分焦企采购原料煤受阻,为保证正常生产也有主动减产行为。此外利润也对今年上半年的焦炭供应造成了一定影响,有利润时刺激焦炭不断增产,亏损时又拉低焦炭生产积极性,5月下旬和6月中旬后,焦炭的产量都应利润问题出现了主动减产,供应再次收缩。根据调研数据,2022年6月份,全国焦炭产量3448万吨,同比下降3.58%;2022年1-6月,全国焦炭产量20418万吨,同比下降2.80%。

2022年上半年,钢厂铁水产量同样受外部限产因素干扰,产量受限。现钢厂外部的限产因素逐渐减少,3月过后,钢厂便处于复产阶段。

一季度钢厂在秋冬季常规限产、冬奥会等多重压力下,产量释放速度缓慢,二季度复产速度加快,但同样由于疫情对物流运输的影响,原燃料不足影响钢厂生产,部分钢厂高炉被动停产检修,不过由于前期的铁水产量偏低,所以造成整体铁水产量处于不断增产的一个过程。铁水产量增加的过程一直持续到6月中旬,由于6月下游成材需求的弱现实和成材的高库存,导致钢价大幅下跌,拖垮钢厂利润,迫使钢厂被动检修增多,外加季节性需求影响,铁水见顶小幅回落,但目前仍在高位。6月30日调研全国247家钢厂铁水日均产量235.69万吨,周环比下降3.69万吨,同比增加19.33万吨。

2022年焦炭库存一直处于偏低水平,尤其是钢厂端焦炭库存。2021年年末焦炭降价区间内钢厂主动控制库存,同时铁水产量低位,对于焦炭的刚性需求减少,所以从2022年初开始,焦炭库存便处于低位。3月钢厂复产开始,补库需求上升,但是突发性的疫情使得焦炭刚性需求和补库速度出现不匹配变化,钢厂焦炭库存在低位水平继续出现下降趋势,这种昂情况一直延续到4月中下旬。5月钢厂经过一段时间的补库,和市场对于运输条件改善后不在担心到货问题,厂内焦炭库存达到运输周期内使用天数后,配合这5月焦炭降价行情,钢厂处于买涨不买跌的心理,再次放缓补库节奏,库存始终低位。30日调研全样本焦企焦炭库存77万吨,去年同期63.09万吨,钢厂焦炭库存607.8万吨,去年同期776.16万吨,总库存1006.1万吨,去年同期1083.75万吨。

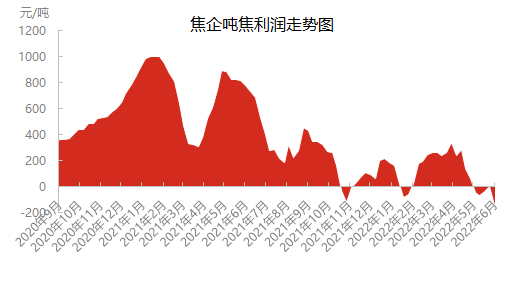

今年上半年焦炭价格虽然高位,但并没有带来利润的大幅上升。焦煤供应偏紧背景下,煤价大幅上涨,致使焦企的实际炼焦成本也同样远高于往年同期。6月底独立焦化厂吨焦盈利情况,全国平均吨焦盈利-42元/吨;山西准一级焦平均盈利-2元/吨,山东准一级焦平均盈利-92元/吨,内蒙二级焦平均盈利-109元/吨,河北准一级焦平均盈利20元/吨。而焦企平均吨焦配煤成本3201元/吨,对应焦炭综合价格指数3212.5元/吨,焦企生产压力近期一直存在,焦煤降价在上半年的过程中,一直存在滞后性和品种间降幅不一的差异。

就市场影响而言,焦炭进出口的量对国内影响有限,更多的是在涨价或降价区间里起到一定的情绪推动作用。今年由于俄乌冲突的影响,国外能源价格大幅上升,推动了海外焦炭价格的上涨,国内外价格倒挂;同时海外复工复产不断推进,焦炭需求好转,两者共同造就了今年焦炭进口继续减少,出口大幅增加。据海关总署公布的焦炭进口数据显示,今年1-5月中国累计焦炭进口量为24.49万吨,同比减少54.86万吨,同比降幅69.73%。1-5月中国焦炭出口量为319.92万吨,同比增加47.53万吨,同比增幅17.44%;其中5月焦炭出口95.19万吨,环比增长31.41万吨,环比增幅49.24%。

就当前的焦炭供应来说,与同期相比仍有上升的空间,6月30日调研全国焦炭焦钢总日产112.5万吨,周环比减0.86万吨,同比上升1.72万吨;独焦日产64.8万吨,减1万吨 ,钢焦日均产量47.75万吨,减0.01万吨。

制约焦炭产量释放的几个原因中,目前影响最大是焦化利润,但焦企的亏损状态很难在产业链有利润的前提下,持续亏损生产。利润修复后产量很快就能增加,其实不管焦企还是钢厂也好,即使利润有所亏损,只要这个亏损值不超过边际利润,基本不会有明显的减产行为,但利润偏低或者亏损下的焦企也不会主动有增产行为。下半年利润对焦炭产量的影响还将持续,但更多的是对产量增加的影响。

除却利润因素,环保也会造成焦企减产。今年新一轮的秋冬季限产也将是在10月过后,对焦炭供应的影响主要显现在10月中旬或11月过后,至于突发的环保的限产暂不可预测,按照往年情况来看,也并不会出现大规模减产,环保限产的压力并不大。此外还有部分地区会有产量控制要求,目前已知的只有山东要求2022年焦炭产量在3200万吨以内,时间已经过半,没有要求的地区也不会临时要求全年产量控制,也就说政策性减产的压力在于山东焦企。对于山东焦企而言,产量控制并不是今年首次提出,去年同样要求产量控制,并且完成了既定目标,但是由于2021年上半年产量控制效果不明显,导致下半年山东焦企开工出现明显下滑,焦企开工一度降至焖炉状态。今年1-6月山东焦企一是环保要求限产,二是出于焦炭产量控制的担心,焦企一直处于限产状态,这样下半年焦炭的产量变化可根据利润自行调节,减轻生产压力。根据统计局数据,1-5月山东焦炭产量1184.7万吨,那6-12月山东的焦炭产量要控制在2015万吨以内。按照当前的焦炭产量来说,完成下半年的这个目标基本没有压力,甚至还有一定的增产空间。

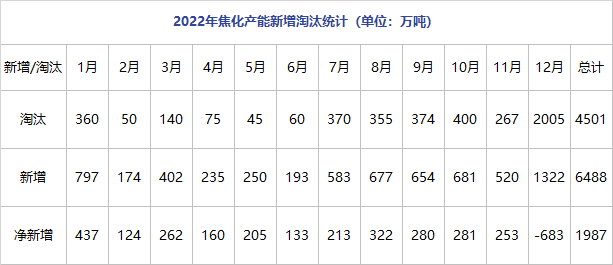

下半年的焦炭供应还需考虑新增焦化产能的问题,截止2022年7月1日调研统计,2022年已淘汰焦化产能730万吨,新增2051万吨,净新增1321万吨;预计2022年全年淘汰4501万吨,新增6487万吨,净新增1986万吨。

焦企新投产能从出焦到满产一般需要3-6个月的时间过渡,今年1-6月的新增产能产量释放将会在下半年集中体现,全国焦企产能利用率不变的前提下,产能的新增也会造成下半年供应的增加。

从目前当前高炉产能利用率来看,钢厂对焦炭保持旺盛的需求,但下半年最大的不确定性在于各地对今年压缩粗钢产量执行力度,由于上半年粗钢产量同比增长较大,如要今年粗钢产量不超去年,如落实到位,下半年焦炭需求将减弱。

今年粗钢平控的要求依然存在。2021年,在各有关方面的共同努力下,全国粗钢产量同比减少近3000万吨,粗钢产量压减任务全面完成。为保持政策的连续性稳定性,巩固好粗钢产量压减成果,2022年,国家发展改革委、工业和信息化部、生态环境部、国家统计局将继续开展全国粗钢产量压减工作,引导钢铁企业摒弃以量取胜的粗放发展方式,促进钢铁行业高质量发展。在不考虑其他生产干扰因素,仅分析粗钢平控政策,由于一季度铁水产量大幅下降,据国家统计局数据,2022年1-5月米乐m6,全国粗钢产量4.35亿吨,同比减少3800万吨,同比下降8.03%;生铁产量3.61亿吨,同比下降5%。从数据上来看,下半年粗钢平控对于企业生产的压力其实并不大,单就数据角度而言,钢厂甚至还有很大的增产空间。

今年上半年由于疫情对终端需求的影响,造成成材库存去库缓慢,大量成材库存堆积,下半年虽说有宏观政策托底,上半年积压的下游需求终会释放,但目前需要时间去库的同时,下游产量依旧相对高位,会对成材库存去化行程一定压力。7、8月份成材去库周期内铁水产量预计相对稳定,产量在当前基础震荡变化,随着消费旺季和宏观预期兑现的到来,成材价格有望上升,带动铁水产量增加,11、12月在成材消费转弱的同时铁水产量也会在供需调节下跟随下降,但这种下降幅度也不会看太深。

当前焦炭库存处于历史低位,同时上游炼焦煤供应较为紧张,炼焦煤价格也持续处于高位,焦炭成本高企,对焦炭价格形成较强的底部支撑。目前焦炭的核心矛盾依旧是来自成材市场的负反馈,钢厂利润低位,焦炭价格难以大幅上升,三季度初焦炭走利润修复和探底后补库逻辑,焦价有修复性反弹机会,行情震荡为主。三季度末至四季度初,随着成材需求的上升,前期的市场负反馈效应消失,市场回归焦炭自身供需变化,钢材补库推动下焦炭有冲高行情。四季度末整体市场消费减弱,焦价预计高点回落。另外焦价虽有上升预期,但利润预计同上半年一样,维持低利润运行状态。